2020年6月22日、日本航空(9201)の第71期 有価証券報告書が出ました。

同社は日本を代表する航空会社です。2010年に経営破綻を経験し、2012年に再上場を果たしました。今回は同社の事業内容や財務状況について分析しようと思います。

記事のポイントは以下の3点です。

- 新生JAL誕生の柱となった、京セラ創業者による全員教育

- 新型コロナウイルス感染拡大にともなう経営悪化の懸念

- 手元流動資産の急激な現象

※特に記載のない限り、記事内の数値の単位は[百万円]です。

以下の記事は前期分を分析したときの記事です。

上場廃止と再上場を経験した歴史

同社の前身である日本航空株式会社が事業を開始したのは1951年8月1日になります。そして日本航空株式会社法の公布に基づき、1953年10月1日に新しい日本航空株式会社が誕生しました。現在の日本航空はこの時の新会社の法人格を引き継いでいることになります。

同社の歴史として最も知られているのは上場廃止・経営破綻を経験していることだと思います。これは、無謀ともいえる国際線の拡充や同業他社に比べて高い給与などによる3,000億円を超える有利子負債、多数の労働組合、日本エアシステムとの経営統合により発生した両社の経営上・社員間の問題、2007年後半より起きた世界金融危機や原油高などの要因が積み重なり、2010年1月19日に東京地方裁判所に会社更生法の手続きを申請、受理されたことを受けて倒産しています。

その後同社は、会長に就任した京セラ創業者の稲盛和夫氏のもと、「JALフィロソフィ」と「アメーバ経営」を得て生まれ変わります。そして2012年9月。経営破綻から2年半を経て、再上場を果たしています。

『人財』を軸に立ち直った新生JAL

前述した通り、同社は2010年1月に1度倒産しています。その後、京セラ創業者の稲盛和夫氏の指揮のもと、再建への道を進み、2012年9月に再上場を果たします。

同社をわずか2年半程度で再建させた稲盛氏が取った方法は、「リーダー教育」と「JALフィロソフィ」の基軸として展開する「アメーバ戦略」です。

稲盛氏は現場に足を運び、直接理念を発信し、現場の意見をよく聞く。ということの積み重ねで、社員から信頼を得るとともに社員自身が自信や誇りを持つよう導いていきます。

JALフィロソフィで一致団結

JALフィロソフィは稲盛氏が常に話している「全従業員の物心両面の幸福を追求する」を理念とし「美しい心をもつ」や「常に明るく前向きに」等、人間として普遍的な生き方をまとめたものです。これはJALのHPから確認することができます。

https://www.jal.com/ja/outline/conduct.html

同社ではJALフィロソフィのもと、社員全員が持つべき意識・価値観・考え方を共有し、それに基づき行動することで一体感を持ってお客様に最高のサービスを提供し、企業価値を高めることで、社会の進歩進展に貢献していくとしています。

同社に関連するニュースを見ると、社員が発起人となった企画や行動を目にすることがあり、このような場面からJALフィロソフィの息づいた社風を感じ取ることができます。

https://news.mynavi.jp/article/20200417-1018960/

アメーバ戦略による利益率の向上

「アメーバ経営」とは社内に少人数のチームを作り、各チームが1時間あたりの採算値を算出し、その値の最大化を目指す経営方法です。社員一人一人が経営に対する当事者意識を持つことで、自然と利益率をあげることとコストを削減することへの意識が生まれます。

「アメーバ経営」は理想的な経営手法だと言われていますが、同時に実現することも難しいと言われています。この手法を成立させるためには、社員全員が同じ方向を向いて進むための同じ判断基準を持っていなければならないからです。このため、まずは社員にJALフィロソフィを定着させ、社員が同じ方向を向いたうえで一丸となる必要があったということです。

本記事作成時、稲盛氏は既に退陣しています。上場廃止から復活した同社が大きな利益を出してきたのも、JALフォロソフィという哲学を社員に根付かせ、そこから一致団結して同社を盛り上げてきた、まさに人財を生み出すことに成功したためだと考えます。今後、この新たな社風が風化してしまわないか。同社のこれからを見ていく上でのポイントになると思います。

航空運送事業にフォーカスした事業内容

同社は当社、子会社81社及び関連会社55社により構成されています。事業内容は「航空運送事業」及び「その他」の2つで構成されていますが、同社の営業収益のほとんどは「航空運送事業」によるものです。

以下はセグメント・部門別の営業収益です。

旅客収入の構成比が最も大きく、この部門だけで全体の80%を占めています。事業内容としては非常に分かりやすいですが、収益の柱が一極集中しているため、その事業に問題が発生した場合の影響は大きいと言えます。

同社を取り巻く様々なリスク

同社事業には、その事業内容特有のものも含めた様々なリスクがあります。中でも特に重要そうなものをピックアップします。

新型コロナウイルス感染拡大に伴う事業収益の悪化

2020年初頭から全世界規模で感染拡大が続いている新型コロナウイルスの感染拡大の影響で、人々の移動が制限されるようになりました。顧客の移動をサービスとして展開する同社において、この状況は顧客数の減少に直結します。

また顧客が減少するなら減便を実施することで変動費を抑制することはできますが、そもそも同社事業は固定比率の高い事業です。人件費だけではなく、飛んでいなくても航空機のメンテナンス等に多くの費用が掛かるためです。

同社にとって、新型コロナウイルスの感染拡大がどれくらい続くのか。またその間の費用を賄うだけの手元資金をどれだけ確保できるのかが重要になってくるはずです。

管理部門の首都圏集中

同社の運航管理・予約管理等、航空機の運航に関する情報システムセンターや全世界の航空機の運航管理やスケジュール統制等を実施する「IOC(Integrated Operations Control)」は東京に設置されています。もし、首都圏において大規模な震災や火山の噴火等が発生した場合や、火災やテロ等の災害が発生して情報システムやIOCの機能が長期間停止した場合、同社の経営に重大な影響を及ぼす可能性があります。

事故の許されない事業

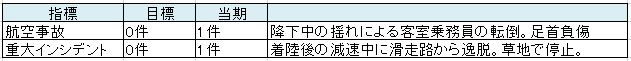

同社の事業において事故は取り返しのつかない事態を引き起こします。同社は当期の目標として航空事故ゼロ、重大インシデントゼロを目標にしていましたが、結果としてそれぞれ1件ずつ発生しています。

重たい固定費が収益悪化を加速させる

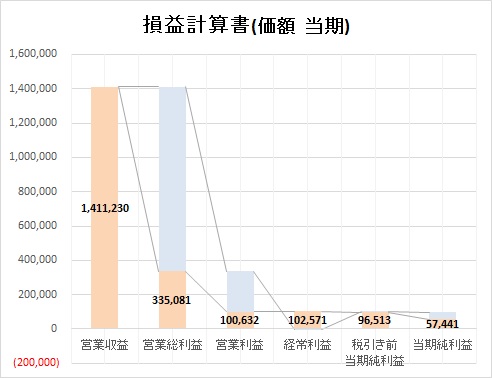

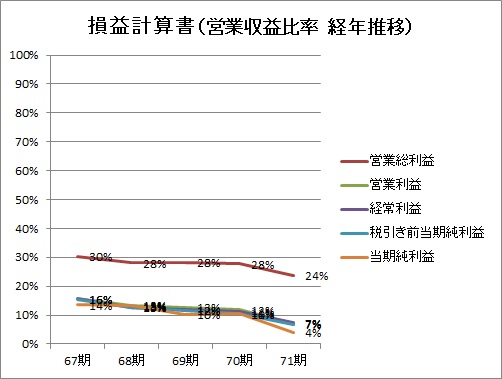

以下は当期損益計算書の各指標の価額、営業収益に対する割合、さらに当期含めた過去5期分の経年比較をそれぞれグラフにしたものです。

当期、営業収益に対する営業利益は7%、当期純利益は4%です。利益自体は残せていますが、経年推移を見ると明らかに利益率が下がっています。

これは世界規模で感染拡大が続いている新型コロナウイルスの影響が大きく出ているものと思います。本決算書は2020年6月22日に提出されたものですが、グラフに反映されているのは3月31日までの情報です。4月以降も新型コロナウイルスの感染拡大は続いており、本記事の作成時点でも収まっていません。また決算書によると、2020年5月時点で国際線の約95%、国内線の約70%の減便を実施しているとしています。

当期は何とか利益を残せたといった感じだと思いますが、この状況でいくと来期は赤字決算となる可能性が非常に高いです。また同社は非常に固定費がかかる事業のため、減便して営業収益が出なくなると一気に赤字が近づきます。

この大きな固定費をまかなうため、まずは手元資金の確保が非常に重要になってくると思います。手元資金について決算書では、銀行借り入れ、社債発行、航空機リースの活用で約1,928億円。さらに2,500億円の国内金融機関からの借入などにより約5,000億円の資金を確保しているとしています。

激変する財務状況

次に貸借対照表を見てみます。

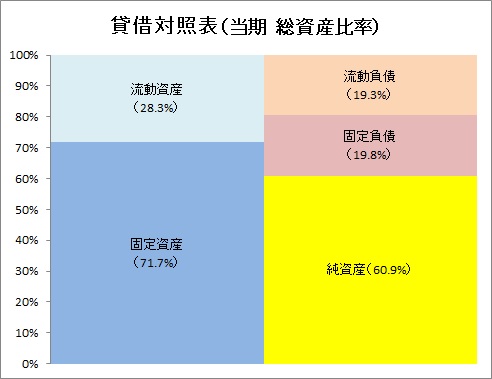

次のグラフは当期の貸借対照表を総資産に対する割合で表したものと、貸借対照表の各指標の中から当座比率、有利子負債を抜粋して全体に対する割合を表したものです。

全体的に流動資産の割合が少ない気がしますが、内訳をみると有利子負債自体は少なく、対する当座資産も確保できていることから、この時点では資金繰りに問題が発生していないようです。

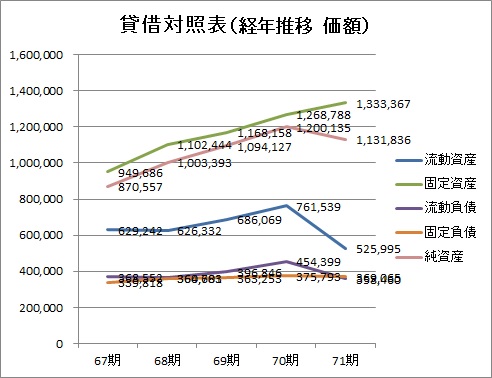

次は貸借対照表の各指標の価額について、経年推移をグラフにしたものです。

当期、財務状況に大きな変化が起きていることが一目で分かります。最も目を引くのが流動資産の減少です。流動資産が前期比で70%程度となっています。

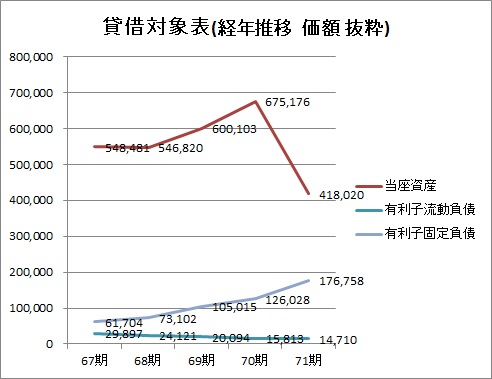

次のグラフは当座資産と有利子負債の価額の経年推移を表したものです。

換金性の高い当座資産が著しく減少しています。同社は固定費の割合が高い事業のため、営業できない状況に陥ると瞬く間に手元流動資金の問題が表面化する状況がこのグラフから分かります。

また、負債額の動向も気になります。本決算書において同社は、手元流動性の確保のために積極的な資金調達をしていくとしており、負債額は今後増えていくと想定されます。

一方で固定資産は増加を続けています。本決算書によると、当期の固定資産の増加は航空機の購入(A350/5機, 787/7機, 737/1機)にあるようです。同社は前期まで堅調な営業成績を続けていました。当期の航空機購入は、そんな状況の中で将来に向けた投資だったと考えられます。投資を決定するタイミングと、今回のような営業できない状況に陥るタイミングが一致しない点は経営判断の難しいところだと思います。

現金の流出が発生

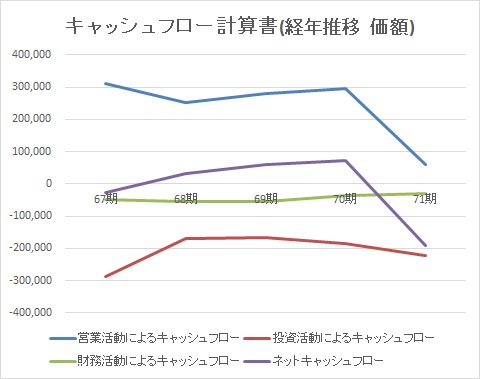

現金の状態も確認しておきます。当期および過去5気分のキャッシュフロー計算書の各指標をグラフにしました。

当期については、営業活動によるキャッシュインに対して非常に大きな投資活動によるキャッシュアウトが発生しています。

この投資活動によるキャッシュアウトのほとんどは固定資産の取得によるものですが、これは前述した通り航空機購入によるものです。しかし過去のキャッシュフロー計算書を見てみると、当期の固定資産の取得によるキャッシュアウトと同程度の額が計上されており、当期が特筆して高額になっているというわけではありません。

当期、最終的に大幅なキャッシュアウトが発生している原因は営業活動によるキャッシュインが非常に小さくなってしまっていることによります。

これは経年推移を見ると明らかで、営業活動によるキャッシュアウトと最終的な現金の増減であるネットキャッシュフローが同程度の落ち込みとなっています。つまり、営業活動によるキャッシュフローだけに大きな変化が発生しています。

まとめ

同社は日本を代表する航空会社です。一度、破綻をしましたが、京セラ創業者の稲盛和夫氏のもと、「JALフィロソフィ」をかかげて復活しました。営業成績についても、前期までは堅調に推移していました。

しかし、新型コロナウイルスの感染拡大に伴い、大きな困難に直面しています。その様子は営業収益の減少、現金の流出、手元流動資産の激減など、財務諸表にも顕著に表れています。

今すぐに手元流動資産が枯渇するという状況ではなさそうです。しかし、今後の新型コロナウイルスの感染拡大がどの程度続くのか。また手元流動資産の十分な確保ができるのか。このあたりが今後の事業継続における重要なポイントとなりそうです。